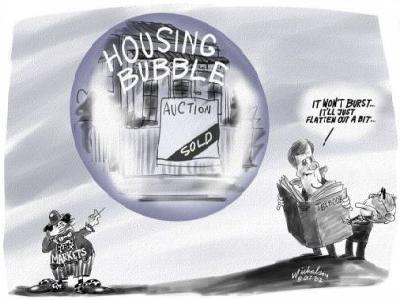

Mầm mống đầu tiên tạo nên cuộc khủng hoảng tài chính làm rung chuyển thế giới xuất phát từ thị trường bất động sản. Số phận thị trường bất động sản Việt Nam ra sao, liệu có đi theo vết xe của thị trường bất động sản Mỹ?  Là ngành hàng chiếm tỷ trọng lớn trong nền kinh tế, vậy nên có thể nói rằng, bất động sản là hạ tầng của nền kinh tế. Đó cũng là cái lõi có tác động trực tiếp đến thị trường tài chính và chi phối mạnh mẽ đến thị trường vốn và đời sống. Đó là chưa nói đến việc, hầu hết các khoản thế chấp vay vốn ngân hàng là tài sản bất động (hay bất động sản). Thị trường này suy thoái sẽ khởi đầu cho hiệu ứng domino tác động đến mọi ngõ ngách của đời sống kinh tế.

Là ngành hàng chiếm tỷ trọng lớn trong nền kinh tế, vậy nên có thể nói rằng, bất động sản là hạ tầng của nền kinh tế. Đó cũng là cái lõi có tác động trực tiếp đến thị trường tài chính và chi phối mạnh mẽ đến thị trường vốn và đời sống. Đó là chưa nói đến việc, hầu hết các khoản thế chấp vay vốn ngân hàng là tài sản bất động (hay bất động sản). Thị trường này suy thoái sẽ khởi đầu cho hiệu ứng domino tác động đến mọi ngõ ngách của đời sống kinh tế.

Sự chuyển động nhanh và mạnh của giá bất động sản được xem là lý do tại sao các ngân hàng “quá sốt sắng” cho vay bất động sản khi có trong tay quá nhiều tiền thanh khoản. Điểm đáng chú ý là giá bất động sản đạt đỉnh điểm vào tháng 1/2008, chỉ một tháng sau đỉnh điểm giải ngân nợ vay. Điều này gián tiếp cho thấy khả năng rất nhiều nhà đầu cơ đã vay tiền để mua bất động sản đúng vào lúc thị trường lên cơn sốt cao độ.

Số liệu mới nhất được Ngân hàng Nhà nước (NHNN) công bố đầu năm 2009 cho thấy, nợ xấu trên toàn hệ thống ngân hàng vào khoảng 35.000 tỷ đồng. Đây không phải là con số đáng ngại, nhưng trước diễn biến ảm đạm của thị trường bất động sản, giới chuyên gia cảnh báo nợ xấu có thể phức tạp hơn…

Theo số liệu thống kê của NHNN, tổng dư nợ vốn cho vay đầu tư bất động sản của các ngân hàng thương mại (NHTM) và tổ chức tín dụng trong cả nước đến cuối năm 2008 là khoảng trên 115.000 tỷ đồng chiếm 9,5% tổng dư nợ toàn bộ nền kinh tế. Số vốn đầu tư vào bất động sản lớn tập trung chủ yếu tại Hà Nội và TP.HCM, chiếm khoảng 75% tổng dư nợ cho vay bất động sản trong cả nước. Cụ thể Hà Nội chiếm 15%, tương ứng với khoảng 18.500 tỷ đồng và TP.HCM chiếm khoảng gần 60% tương ứng với trên 68.000 tỷ đồng.

Là thị trường non trẻ nên thị trường bất động sản Việt Nam vẫn phổ biến là thị trường tiền mặt, thị trường trả góp chưa phát triển. Người dân có nhu cầu bất động sản, khi mua vẫn thường trả một lần bằng tiền mặt. Đây là yếu tố khác biệt cơ bản so với thị trường bất động sản ở Mỹ.

Tuy nhiên, sự biến động của nền kinh tế, sóng gió của thị trường tài chính là những yếu tố mà thị trường bất động sản không thể đứng ngoài cuộc. Nhiều hợp đồng vay ở đỉnh sốt, lãi suất điều chỉnh cao, giá bất động sản giảm mạnh, có thể tạo một làn sóng lo ngại khi sự suy trầm kéo dài.  Rủi ro từ bất động sản

Rủi ro từ bất động sản

Dẫu là thị trường tiền mặt nhưng khi nền kinh tế rung chuyển bởi cơn sóng thần tín dụng thì thị trường bất động sản vẫn tiềm ẩn không ít rủi ro. Rủi ro trên thị trường bất động sản sẽ tác động trực tiếp đến hoạt động cho vay của các ngân hàng thương mại. Đó là những con bài domino trên dây chuyền của nền kinh tế.

Năm 2007 được coi là năm đỉnh điểm của chu kỳ tăng trưởng kinh tế VN. Cùng với sự hưng phấn của nền kinh tế, các ngân hàng thương mại đã mạnh tay cho vay ở một quy mô chưa từng thấy.

Số liệu của Ngân hàng nhà nước cho thấy, sự đột biến từ quý 4/2007 đến quý 1/2008; trong đó tín dụng bất động sản chiếm tỷ trọng lớn. Đỉnh điểm của sự bùng nổ tín dụng là tháng 12/2007, khi đó đã có 41.000 tỷ đồng (tương đương 2,6 tỷ USD) được bơm vào nền kinh tế từ các ngân hàng ở Tp.HCM.

Sự gia tăng đột biến chưa từng có này, có trực tiếp liên quan đến đầu cơ bất động sản, và phần lớn xuất phát từ các ngân hàng cổ phần.

Trong số 180.000 tỷ đồng (11 tỷ USD) mức tăng tín dụng ròng mà các ngân hàng ở Tp.HCM đã thực hiện từ giữa năm 2007 đến giữa năm 2008, có 70,3% là cho vay trong vài tháng từ 11/2007 - 3/2008.

Tại thời điểm này, lãi vay ngân hàng thương mại phổ biến ở mức trên 15%/năm. Sau thời điểm đó, lãi suất cho vay vẫn tiếp tục tăng. Bắt đầu từ tháng 11/2008, một khối lượng lớn vốn vay sẽ đến hạn điều chỉnh lãi suất. Việc điều chỉnh này cũng có nghĩa là người đi vay sẽ phải chịu lãi suất 20% - 21%/năm, hay 8 - 9 điểm phần trăm cao hơn lãi suất vay ban đầu. Đây là gánh nặng mà không dễ chịu chút nào.

Cũng may là chính sách lãi suất cao không duy trì lâu. Vào những tháng cuối năm 2008, theo sự điều chỉnh chính sách tiền tệ của Ngân hàng Nhà nước, lãi suất cơ bản đã liên tục được giảm xuống 13%, đồng nghĩa với sự điều chỉnh nói trên tối đa ở mức 19,5%/năm; trên thực tế các ngân hàng đang giảm lãi suất cho vay về quanh mức 12%/năm và vẫn có thể tiếp tục giảm xuống thời gian tới.

Về mặt lý thuyết, ngân hàng cho vay thường “túm kẻ có tóc”, nghĩa là các khoản vay đều gắn liền với tài sản thế chấp. Khi nợ đến hạn, khách không có khả năng thanh toán, NH sẽ siết nợ bằng cách bán đấu giá tài sản thế chấp để thu hồi nợ. Kỹ thuật thẩm định chuẩn mà các ngân hàng Việt Nam thường áp dụng là đánh giá bất động sản thế chấp ở mức 70% giá trị thị trường sau đó cho vay tối đa 70% trên giá trị đánh giá.

Lý thuyết là vậy, nhưng thực tế lại phong phú hơn nhiều.

Trước hết là sự tác nghiệp của cán bộ tín dụng. Việc đánh giá tài sản theo giá thị trường hoàn toàn là do chủ quan của nhân viên mà người quản lý không phải lúc nào cũng theo sát. Đó là chưa nói đến việc thị trường sụt giảm, chuyện bất động sản mất giá hơn 50% hiện đang diễn ra khá phổ biến. Ngay cả với nguyên tắc 70x70 có vẻ cẩn trọng này, nhiều đối tượng vay nợ đang tiến gần đến hoặc đã gánh chịu giá trị ròng âm của bất động sản. Nhiều người trong số họ sẽ có khả năng “bỏ của chạy lấy người” khỏi các khoản vay “hoàn toàn đổi chiều”. Khi thị trường ngưng trệ, khách hàng không có khả năng thanh toán nợ, các ngân hàng thương mại phải phát mại nhà, đất, căn hộ,… để thu hồi vốn. Tình hình này càng đẩy cung nhà đất tăng mạnh, cầu lại rất ít, giá lại càng giảm. Đây là hiệu ứng xấu của thị trường tín dụng bất động sản, có thể liên hệ phần nào với tình trạng tương tự xảy ra cuộc khủng hoảng tín dụng thứ cấp nhà ở tại Mỹ hiện nay.

Khi thị trường ngưng trệ, khách hàng không có khả năng thanh toán nợ, các ngân hàng thương mại phải phát mại nhà, đất, căn hộ,… để thu hồi vốn. Tình hình này càng đẩy cung nhà đất tăng mạnh, cầu lại rất ít, giá lại càng giảm. Đây là hiệu ứng xấu của thị trường tín dụng bất động sản, có thể liên hệ phần nào với tình trạng tương tự xảy ra cuộc khủng hoảng tín dụng thứ cấp nhà ở tại Mỹ hiện nay.

Mầm họa vẫn còn lơ lửng

Tại thời điểm này, khi cuộc khủng hoảng tín dụng toàn cầu đã đi được một chặng đường dài, hầu hết các dự báo đưa ra đều cho rằng, nó sẽ kết thúc vào cuối năm 2009. Tuy nhiên, với Việt Nam, thị trường bất động sản hiện vẫn bình yên và chưa chứng kiến một sự đổ bể đáng kể nào. Lý giải thế nào về hiện tượng này?

Theo tôi có hai nguyên nhân cơ bản. Thứ nhất là do hiệu ứng chậm của nền kinh tế VN trước những biến động của thế giới. Chúng ta không thuộc số những nước nằm trong tâm bão nên những tác động tới VN thường chậm hơn. Khi cuộc khủng hoảng bắt đầu xuất hiện ở Mỹ vào giữa năm 2007 thì vào thời điểm đó, nền kinh tế VN vẫn ở đỉnh cao của sự tăng trưởng.

Lý do thứ hai, các hợp đồng vay liên quan đến bất động sản có kỳ hạn khá dài. Thường là 3 tháng, 6 tháng hay 1 năm (với 1 năm là phổ biến nhất) lãi suất sẽ được điều chỉnh ngang bằng với lãi suất tiền gửi lúc đó cộng với một khoản chênh lệch từ 3,7% - 4,3%/năm. Tại thời điểm này, khi thị trường bắt đầu xuống đáy, nhưng những khoản vay đến hạn chưa nhiều.

Giá bất động sản ở các khu đô thị mới tại Tp.HCM đã giảm trên 50% so với mức đỉnh (thời điểm cuối 2007 đầu 2008). Kỹ thuật thẩm định chuẩn mà các ngân hàng Việt Nam thường áp dụng là đánh giá bất động sản thế chấp ở mức 70% giá trị thị trường, sau đó cho vay tối đa 70% trên giá trị đánh giá. Ví dụ, anh có tài sản trị giá 1 tỷ đồng, sẽ được định giá là 700 triệu đồng. Dùng nó để thế chấp sẽ vay được khoản tiền là 700 triệu x 70% là 490 triệu đồng.

Ngay cả với nguyên tắc 70x70 có vẻ cẩn trọng và an toàn đó, nhiều đối tượng vay nợ đang tiến gần đến hoặc đã gánh chịu giá trị ròng âm của bất động sản. Nhiều người trong số họ sẽ có khả năng “bỏ của chạy lấy người” khỏi các khoản vay “hoàn toàn đổi chiều”. Nhưng ngân hàng cũng không có quyền hạn pháp lý để thanh lý số bất động sản họ nắm trong tay.

Theo quy trình phá sản hiện nay, chủ nợ chỉ có thể bắt đầu khởi kiện sau 270 ngày tính từ lúc khoản vay quá hạn lần đầu tiên. Và một khi xẩy ra tranh tụng, thường phải mất một năm rưỡi để đấu giá tài sản thế chấp ở một trung tâm đấu giá theo chỉ định của tòa. Chủ nợ không có quyền kiểm soát đáng kể trong toàn bộ quá trình này. Kết quả là ngân hàng chỉ có thể chọn cách dàn xếp không qua tòa để hy vọng thu hồi vốn cho vay của mình.

Do đó, các ngân hàng sẽ phải mất nhiều năm để tháo gỡ những nghĩa vụ nợ đã tích tụ trong giai đoạn bùng nổ tín dụng 2007 - 2008. Gánh nặng về nợ xấu sẽ còn đeo đẳng nhiều năm sau.

Tại thời điểm này, khi thị trường bất động sản đang rơi, tuy nhiên, bao giờ chạm đáy vẫn là một ẩn số. Đó cũng là lúc mà nó đang tích tụ để cho một chu kỳ tăng trưởng mới. Thời gian dài hay ngắn tùy thuộc vào sự phục hồi của nền kinh tế thế giới. Chúng ta hãy kiên nhẫn lắng nghe, theo dõi để có thể đưa ra những quyết định đúng đắn nhất.

Phan Thế Hải

- Làm thế nào để có nhà giá thấp?

- Bất động sản: Lựa theo chiều gió

- Làm gì về nhà ở cho người lao động?

- Sắp có căn hộ 150 triệu đồng?

- Đâu là lối thoát cho kinh doanh bất động sản

- Lối cho kinh doanh bất động sản thời khó khăn

- Thị trường địa ốc: "Nhà đầu tư" thay đổi

- Cần quản lý biệt thự cổ sau khi bán!

- Nghịch lý thừa - thiếu trong phát triển đô thị

- Bùng nổ nguồn cung cao ốc văn phòng