Những sự kiện tại Trung Quốc là cơ hội đắt giá để lại những bài học giúp Việt Nam tránh khỏi những hậu quả có thể xảy ra nếu áp dụng tương tự những biện pháp của họ...

Như VnEconomy đưa tin, cuộc đình công nợ bất động sản ở Trung Quốc bắt đầu vào cuối tháng 6, tại một dự án đình trệ của tập đoàn Evergrande ở Cảnh Đức Trấn, sau đó lan rộng ra ít nhất 301 dự án tại khoảng 91 thành phố. Người vay tiền mua nhà ở nước này đang dừng việc thanh toán các khoản vay mua nhà, hiện tượng này đẩy cao cuộc khủng hoảng địa ốc ở Trung Quốc.

Trong kịch bản xấu nhất, tổ chức đánh giá tín nhiệm S&P Global Ratings ước tính rằng 2,4 nghìn tỷ Nhân dân tệ, tương đương 356 tỷ USD, chiếm 6,4% tổng dư nợ cho vay mua nhà trong hệ thống ngân hàng của Trung Quốc, có nguy cơ mất trắng.

Câu hỏi lúc này đặt ra là liệu Việt Nam có bị ảnh hưởng bởi làn sóng đình công nợ và rủi ro tín dụng bất động sản có đi theo vết xe đổ của thị trường Trung Quốc không? VnEconomy đã có trao đổi với ông Nguyễn Tùng Anh - Trưởng phòng Nghiên cứu Rủi ro Tín dụng, FiinRatings xung quanh vấn đề này.

Bất động sản Việt Nam không ảnh hưởng nhờ chính sách mềm dẻo

Thưa ông, cuộc đình công nợ bất động sản Trung Quốc thời gian gần đây có ảnh hưởng gì tới thị trường Bất động sản Việt Nam?

Thưa ông, cuộc đình công nợ bất động sản Trung Quốc thời gian gần đây có ảnh hưởng gì tới thị trường Bất động sản Việt Nam?

Ông Nguyễn Tùng Anh (ảnh bên): - Rất thú vị là không. Khi đứng cạnh nền kinh tế lớn thứ hai thế giới với ảnh hưởng nhiều mặt về kinh tế xã hội, nhiều người sẽ cho rằng Việt Nam cũng đang lâm vào thế khó như Trung Quốc, nhưng thực tế lại không thực sự như vậy bởi hai yếu tố chính từ nền tảng thị trường và chính sách quản lý.

Nếu như thị trường Bất động sản Trung Quốc đã có thời gian phát triển nóng trong hơn 20 năm qua thì ở Việt Nam mới khoảng 10 năm trở lại đây. Tình trạng đầu cơ ở mức rất cao đã đẩy mọi chỉ tiêu – từ giá bất động sản, mức độ đòn bảy tín dụng bất động sản chủ đầu tư, vòng quay hàng tồn kho đến tín dụng mua nhà – lên đến “vùng nóng và rất nóng”. Điều này dẫn đến những thay đổi chính sách mang tính “giật cục” và để lại nhiều hệ lụy bao gồm cả tình trạng đình công nợ như chúng ta đã biết.

Về góc độ chính sách, cách tiếp cận chính sách của cơ quan quản lý giữa hai nước rất khác nhau. Ngay từ tháng 5/2020, Chính phủ Trung Quốc đã chủ động áp dụng các chính sách cứng rắn nhằm siết chặt tín dụng cho bất động sản mang tính “giật cục” hay được giới đầu tư gọi là “stop and go” và nổi tiếng với “Ba lằn ranh đỏ”, khiến nền kinh tế phải hứng chịu hậu quả đi kèm với bất ổn xã hội. Điều này khiến các cơ quan chính sách siết xong lại phải “quay xe” giải cứu sau đó hơn 1 năm.

Nói tóm lại, tình trạng của thị trường Bất động sản Trung Quốc là đáng lo ngại nhưng tôi cho rằng sẽ không có tác động lây lan và mạnh mẽ đến thị trường Bất động sản Việt Nam trong thời gian tới. |

Đối với Việt Nam, Chính phủ có chính sách linh hoạt và chủ động hơn rất nhiều, thể hiện qua việc cảnh báo và khuyến nghị từ rất sớm, cũng như chủ động điều chỉnh chính sách theo hướng mềm dẻo, tập trung vào vấn đề nổi cộm chứ không áp đặt lên toàn ngành sau những điều chỉnh gần đây. Thực tế phân tích của chúng tôi cho thấy ngân hàng vẫn giải ngân tín dụng bất động sản qua cả hình thức cấp tín dụng và mua trái phiếu doanh nghiệp.

Liệu rủi ro tín dụng bất động sản Việt Nam có diễn ra theo như kịch bản của Trung Quốc?

Mức độ rủi ro của Việt Nam không nghiêm trọng như Trung Quốc và cũng đã có can thiệp kịp thời từ phía cơ quan quản lý để tránh thị trường đi vào “vết xe đổ” như Trung Quốc.

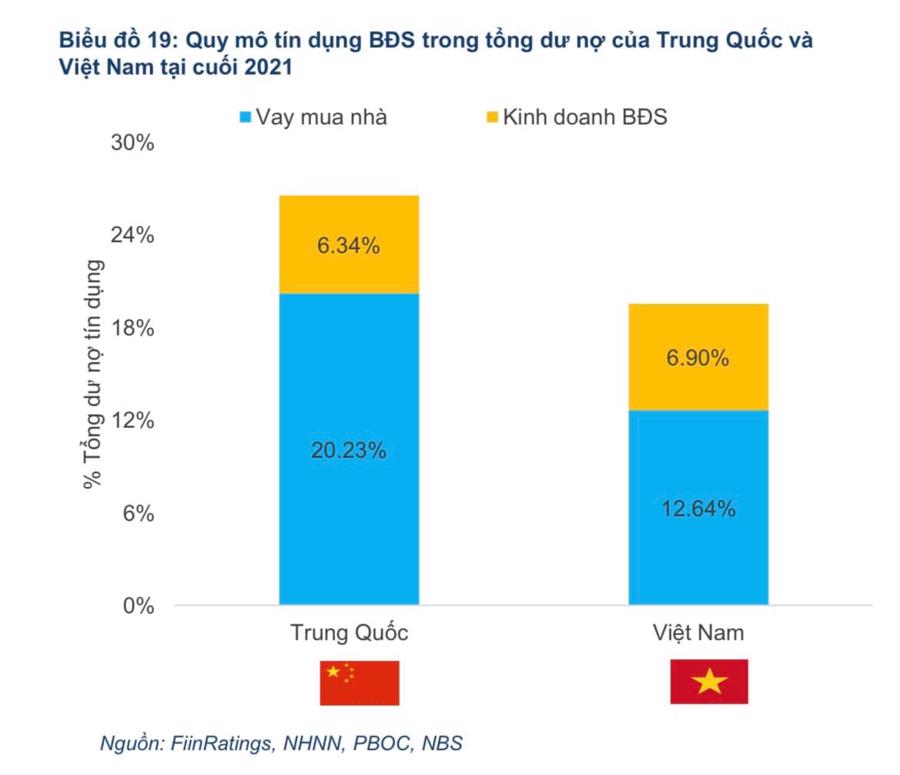

Khi nhìn vào tương quan về vị thế rủi ro tín dụng của hai nước, trong khi mức độ tín dụng Bất động sản trong nền kinh tế lớn thứ hai thế giới (bao gồm cả cho vay nhà phát triển Bất động sản và cho vay người mua nhà) là khá lớn, tương đương 26,57% tổng dư nợ hệ thống và 44% GDP của Trung Quốc, thì với Việt Nam, con số chỉ là khoảng 19,54% tổng dư nợ và 24% GDP vào cuối 2021.

Giá nhà bình quân ở mức cao nhưng vẫn thấp hơn mức 30-40 lần thu nhập khả dụng như tại Trung Quốc, so với các quốc gia trong khu vực chúng ta cũng chỉ ở mức trung bình.

Điểm đáng lưu ý là mức độ đòn bảy tín dụng đối với các chủ đầu tư bất động sản khá tương đồng trên quy mô GDP nhưng mức độ đòn bảy tài chính của các các doanh nghiệp tại Trung Quốc lại tập trung rất lớn và top 20 tập đoàn lớn nhất và bình quân Nợ vay ròng/ Vốn chủ ở mức 0,82 lần và gấp khoảng 2 lần so với khoảng top 50 các công ty bất động sản dân cư đang niêm yết tại Việt Nam (hiện ở mức 0,42 lần) vào cuối 2021.

Hơn nữa, xét riêng mức độ đòn bảy của tín dụng cho người mua nhà thì tỷ lệ trên GDP của Việt Nam ở mức thấp hơn nhiều so với Trung Quốc. Do đó, chúng tôi cho rằng thị trường này tại Việt Nam chúng tôi nghĩ chưa ở ở trạng thái trầm trọng như tại Trung Quốc, tức là tuy có những bất ổn trong thời gian vừa qua nhưng không đến mức báo động và có thể thiệt hại lớn như Trung Quốc.

Dĩ nhiên, như chúng ta đều biết thì yếu tố quan trọng nhất tác động đến chất lượng tín dụng bất động sản là yếu tố thanh khoản của giao dịch trên thị trường chứ giá bất động sản Việt Nam có giảm thì chỉ trên diện hẹp với một số phân khúc ví dụ đất nền. Yếu tố thanh khoản của thị trường lại cũng do tác động chính của các biện pháp chính sách liên quan như về tín dụng, pháp lý bất động sản, v.v. gây ra.

Nếu nhìn sâu hơn vào các tiêu chí, có một chỉ số khá tương đồng giữa Trung Quốc và Việt Nam là tỷ lệ Tín dụng kinh doanh bất động sản chủ yếu là tín dụng cho chủ đầu tư trên Tổng dư nợ tín dụng toàn hệ thống, đạt lần lượt 6,9% và 6,34%, vào cuối năm 2021.

Dĩ nhiên, con số này chưa tính đến dư nợ tín dụng bất động sản phi chính thức của mỗi nước trong đó có vốn nhận ủy thác và hợp đồng hợp tác kinh doanh mà các chủ đầu tư bất động sản huy động bổ sung để triển khai dự án.

Từ đây ta có thể thấy tính cấp thiết và sự kịp thời từ phía cơ quan quản lý để có thể kiểm soát nguồn vốn thông qua kiểm soát điều kiện cho vay và hồ sơ rủi ro trong thời gian vừa qua. Nên lưu ý đây là việc soát xét kỹ lưỡng về điều kiện và hồ sơ chứ không phải siết chặt như Trung Quốc, do đó sẽ không gây ra những hệ lụy như “3 lằn ranh đỏ” để lại.

Với việc siết tín dụng, trái phiếu, thanh khoản thị trường bất động sản gặp khó, thậm chí đẩy doanh nghiệp vào tình trạng thiếu trầm trọng dòng tiền khi doanh số bán có thể giảm mạnh vào 6 tháng cuối năm 2022, điều này gây áp lực thế nào với thị trường bất động sản?

Tình trạng sụt giảm doanh số của các doanh nghiệp bất động sản đã diễn ra trong nửa đầu năm nay. Riêng quý 2/2022, 54 doanh nghiệp bất động sản niêm yết báo cáo doanh thu và lợi nhuận sau thuế đã giảm lần lượt 49% và 72,5% so với cùng kỳ năm ngoái, và triển vọng cả năm thì chúng tôi dự báo rất khó có tăng trưởng.

Các doanh nghiệp bất động sản có thể gặp khó trong việc huy động vốn, tuy nhiên cũng đã có nhiều doanh nghiệp chủ động trong việc đa dạng hóa các nguồn thu, đặc biệt là các nguồn vốn khác như hợp đồng hợp tác kinh doanh với các doanh nghiệp và khách hàng.

Bên cạnh đó, chúng tôi cũng kỳ vọng những chính sách từ Nghị định sửa đổi Nghị định 153 về trái phiếu riêng lẻ dự kiến được áp dụng trước cuối năm nay cũng sẽ góp phần tháo gỡ khó khăn, khơi thông dòng vốn cho doanh nghiệp.

Nhưng hiện tượng Trung Quốc vẫn nên là bài học đắt giá

Cuối cùng, Việt Nam cần làm gì để tránh đi theo vết xe đổ của Trung Quốc?

Xét về vị thế, Việt Nam không ở tình huống khó và cũng không mắc phải những sai lầm để hướng đến một kịch bản xấu như của Trung Quốc. Nói cách khác, những sự kiện tại Trung Quốc cũng là cơ hội đắt giá để lại những bài học giúp Việt Nam tránh khỏi những hậu quả có thể xảy ra nếu áp dụng tương tự những biện pháp của họ.

Để tránh được những bài học đó, theo chúng tôi, chúng ta cần nhìn vào những điểm mấu chốt sau:

Thứ nhất, cần tiếp tục định hướng chính sách linh hoạt, phân loại theo chất lượng tín dụng và triển vọng tùy theo phân khúc, tùy theo mô hình kinh doanh của các chủ đầu tư bất động sản để tránh áp dụng các biện pháp cứng rắn cho toàn ngành để gây ảnh hưởng xấu tới toàn hệ thống. Riêng tín dụng kinh doanh bất động sản phục vụ đầu cơ đất nền hoặc căn hộ thì biện pháp kiểm soát rủi ro và thậm trí siết là cần thiết.

Thứ hai, tương quan thị trường hai nước có tỷ lệ tín dụng kinh doanh bất động sản nhà ở trên Tổng dư nợ khá tương đồng, do đó theo chúng tôi, việc giám sát và điều tiết ở phía các tổ chức tin dụng thực hiện cho vay tín dụng nhà ở là cần thiết bao gồm áp dụng chuẩn mức quản trị rủi ro, ưu tiên cho nhà ở xã hội và người có nhu cầu thật và cấp room tín dụng theo nhóm tiêu chí là quan trọng.

Thứ ba, bên cạnh những nguồn vốn huy động từ tín dụng ngân hàng và trái phiếu đã được quan tâm, các nguồn vốn khác cũng cần được rà soát để đảm bảo sức khỏe tài chính chung cho toàn thị trường thay vì chỉ có tín dụng bởi hệ thống ngân hàng và trái phiếu doanh nghiệp. Bởi rủi ro tín dụng của các doanh nghiệp bất động sản không chỉ do hai yếu tố này mà nên được xem xét trong góc nhìn đánh giá tổng thể với các nguồn vốn nợ khác như chúng tôi đã chỉ ra cũng như phần tiền nhận trước của khách hàng.

Thứ tư, việc minh bạch thông tin nhất là trên thị trường nợ trái phiếu doanh nghiệp là rất cần thiết bởi chúng tôi quan sát thì hiện nhà đầu tư tổ chức và cá nhân đang “sợ rủi ro”, nhất là rủi ro pháp lý dự án. Bởi thực tế nhu cầu bất động sản nhà ở của Việt Nam còn dư địa rất lớn nhất là ở các thành phố lớn và điều này thể hiện qua tỷ lệ hấp thụ cao, nhất chấp trong mùa dịch COVID.

Phân tích của chúng tôi cho thấy chi phí vốn nợ của một dự án chỉ chiếm một tỷ lệ tương đối nhỏ khoảng bình quân 4% tùy mô hình dự án trong khi lợi nhuận gộp của ngành bất động sản Việt Nam ở mức khá cao, giao động xung quanh bình quân 30-40% và chúng tôi cho rằng các chủ đầu tư nên xem xét câu chuyện minh bạch hồ sơ tín dụng, bao gồm xếp hạng tín nhiệm đại chúng và có thể chấp nhận được chi phí vốn cao hơn trong bối cảnh và môi trường kinh doanh hiện nay trong khi vẫn đảm bảo có lãi.

Và cuối cùng, theo chúng tôi một vấn đề cũng rất quan trọng đó là thị trường cần chấp nhận thực tế rằng sẽ có một số doanh nghiệp gặp phải tình trạng không kịp thời thanh toán lãi và gốc trái phiếu doanh nghiệp mà chúng ta hay gọi với định nghĩa rất tiêu cực đó là “vỡ nợ”.

Thực tế định nghĩa không thực sự quá hạn như nợ xấu tín dụng của ngân hàng. Do vậy, các chính sách mới cho phép doanh nghiệp được tái cơ cấu nợ hoặc tái cấp vốn thông qua việc phát hành trái phiếu mới hoặc khoản tín dụng mới và có thể với lãi suất cao hơn và kỳ hạn mới thì sẽ là giải pháp để thị trường vốn vận hành đúng nghĩa với chức năng của nó.

Vấn đề là thông tin và mục đích sử dụng vốn cần minh bạch và được thị trường hiểu và nhà đầu tư có thể ra quyết định tùy theo khẩu vị rủi ro và lãi suất kỳ vọng của họ. Khi đó, chúng tôi tin các vấn đề hiện nay của Việt Nam sẽ được giải quyết và góp phần cho thị trường nợ nói chung và trái phiếu doanh nghiệp Việt Nam phát triển và trong tầm kiểm soát.

Kiều Linh thực hiện

(VnEconomy)

- Chủ tịch Kiến Á: Giấc mơ lớn sẽ "nẩy mầm" nếu được "ươm" bằng sự kiên trì

- Bất động sản đóng vai trò quan trọng trong nền kinh tế quốc dân

- Đô thị hóa và phát triển đô thị cần hài hòa với đặc trưng văn hóa truyền thống

- Luận bàn các giải pháp quản lý không gian cao tầng trong đô thị

- Luật Quy hoạch đô thị: Cần sửa đổi để đảm bảo sự thống nhất và đồng bộ

- GS Đặng Hùng Võ: Điều chỉnh quy hoạch là công cụ để vẫy vùng biến của chung thành của riêng

- Quy hoạch vùng ĐBSCL: Liên kết vùng từ 8 trung tâm đầu mối

- Sử dụng hiệu quả các công cụ để quản lý đất đai

- Bài toán chống úng ngập tại Hà Nội: Lời giải từ quy hoạch

- Góp ý đề thi không gian ngầm TP.HCM: Cần mở rộng dư địa tự do sáng tạo!